虽有智慧,不如乘势;虽有镃基,不如待时。

——《孟子-公孙丑上》

本文目录:

一、符合未来趋势的,才是真正有价值的

二、价值投资衰落的深层根源:财务会计信息的老化和失真

三、数字化、货币化和泡沫化时代价值投资的困境

四、趋势投资:待时乘势,不负韶华

一、符合未来趋势的,才是真正有价值的

“价值投资为王的时代已经过去了,现在是趋势投资的天下”

“做朋友的不是时间,而是周期”

“世界唯一不变的是变化,每一个重大的变化都有趋势”

“只有符合趋势的,才是有投资价值的”

“定义现在的不是过去,而是未来”

“买茅台是价值投资吗,那么高的估值肯定不是”

西泽投资董事局主席、传奇投资人刘央女士曾经在多个场合批评价值投资的“形而上主义”,主张在这个每天都有新发现、新变化、新生事物的时代,跳出过去的认知牢笼,用趋势投资的理念和方法捕捉数字化浪潮下的“独角兽”。

当然,相对于有静态财务数据作为支撑的价值投资,主要基于未来发展潜力走向的趋势投资可能更需要科学和艺术的结合。这也加大了决策判断的难度,同时让一些假趋势、“PPT”泡沫叙事等欺骗诈骗行为大行其道。

然而,如果所有的投资人都按照价值投资的标准选择标的,那么就根本不可能出现阿里巴巴、脸书、特斯拉、亚马逊、苹果等数字时代的独角兽。因为这些新兴企业的价值(比如马斯克和乔布斯的创新精神),根本无法用会计报表等财务数据进行度量和发现。从这个意义上,价值投资过于平庸和偷懒——企业经营的财务指标反映的只是过去。

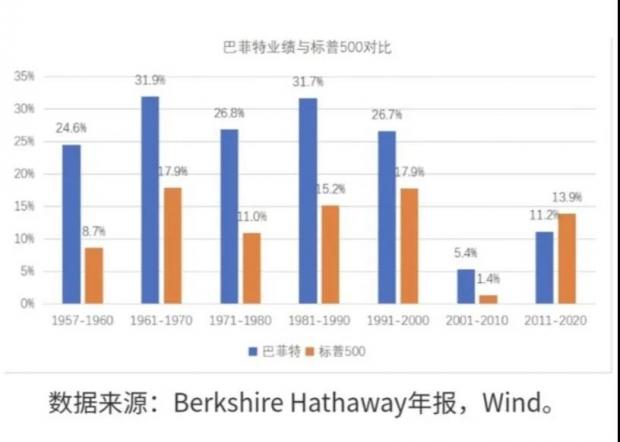

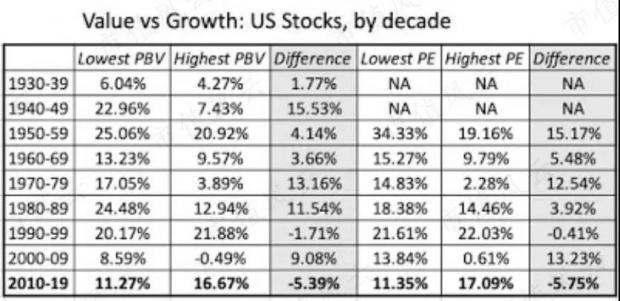

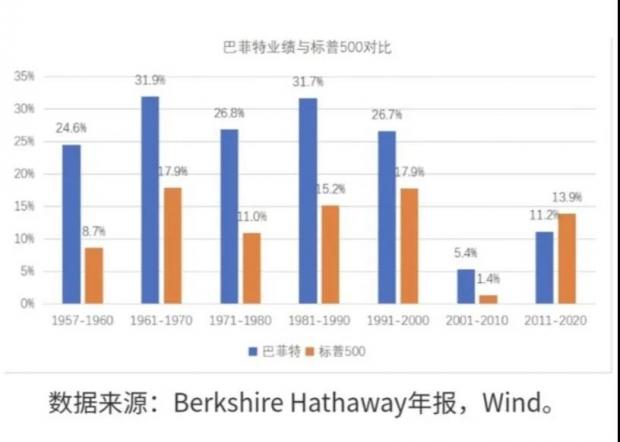

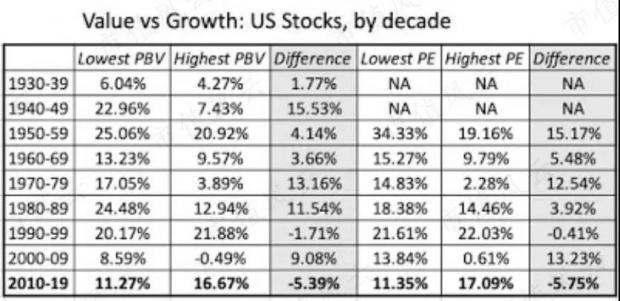

事实上最近二十年,价值投资的收益率已经越来越不及过去。尤其是次贷危机后的最近十年,价值投资的收益率跑输大盘指数,甚至低于大部分被动管理。因为现在决定美国股票市场大盘指数的新兴企业(FAANG,Facebook、Apple、Amazon、Netflix和Google),早已经不是依赖会计信息的价值投资所能理解和估值的。

2010-2019年间:价值股的表现远不及成长股(Via Ken French)

价值投资已经老去,或者说整个体系需要更新迭代甚至重建。核心的原因有四个:

第一,价值投资所依赖的决策信息体系已经无法反映新兴企业的真正价值。价值投资依赖的基础信息是传统会计信息,然而诞生于重工业化时代的会计报表,一百多年来基本没有大的变化,反映的还是重工业时代物质资产的信息,对信息革命和数字化时代新兴企业最核心的创新能力、企业家精神、人力资本、数字资产、组织活力和文化等无形资源,却没有办法准确的计量。也就是说,依照价值投资的那些财务指标信息,根本无法捕捉到数字时代的独角兽。

著名学者巴鲁克·列夫在《会计的没落与复兴》中,用实证方法证明了一个结论:在资本市场上,会计报表给投资者的增量信息贡献不足5%!而且各种会计“造假”,无论是违法的欺诈还是合法的报表粉饰,不仅不能正确引导投资者,还制造了大量的噪音和虚假信号,误导价值投资者进行错误的估值。

第二,静态的、基于历史数据的估值体系已经无法适应数字化浪潮下的“大变局时代”。价值投资依赖的信息都是历史数据,或者基于历史数据推算未来,等于用过去给现在定价。如果说在确定性、稳定性较大的重工业时代,这种估值体系还能大行其道,但在充满不确定性和各种新事物的数字化时代,对一个优质公司的定价应该主要基于未来的发展趋势,而不是那些“死去”的且充满虚假信号的过去信息。

历史的数据——主要是企业的财务报表信息——当然具有很强的客观性和权威性。在环境变化和技术变革较慢的工业时代,可以较好的用过去的、历史的数据推演未来,中间的偏差可能并不会特别大。但是现在信息和数字技术日新月异,市场环境和用户偏好捉摸不定,各种新事物不可知的涌现,导致基于历史数据的未来预期失灵。当前这个时代真正优秀的投资人,基本上并不是依赖历史会计信息而是依赖对大趋势的前瞻性判断。

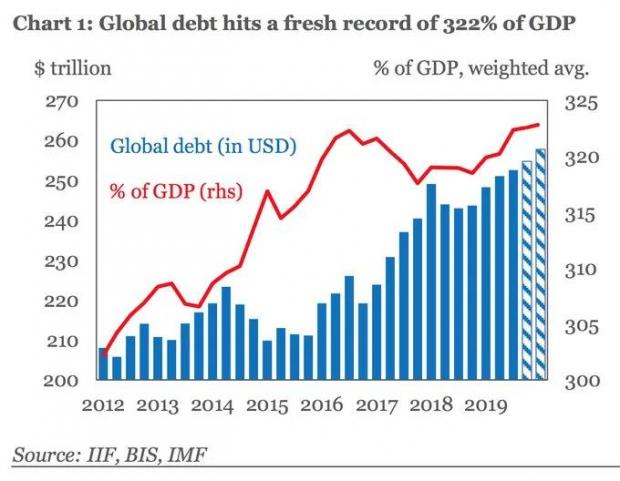

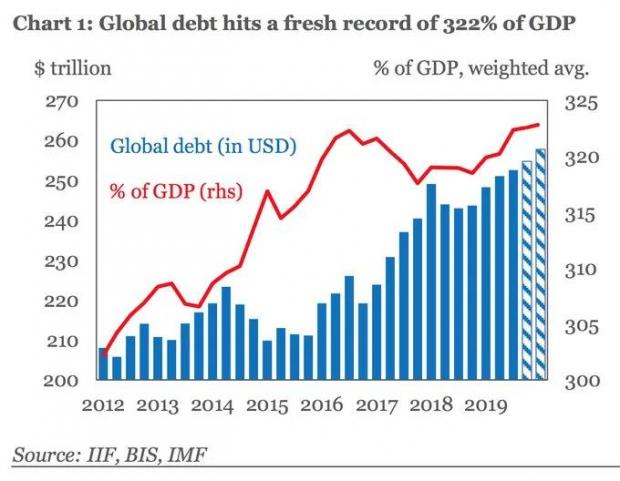

第三,债务大爆炸与全球货币化大趋势下,传统的价值估值体系已经受到债务、货币、流动性等“虚拟变量”的强烈冲击,基本面作为定价核心变量起作用的时间越来越少。我们知道,价值投资主要依赖的就是基本面变量。然而次贷危机以来,全球无限量持续大放水,无风险利率被压低到0甚至突破下限变为负。在资金成本如此低廉,资金可得性越来越容易的情况下,高风险投机型和高频交易型资本的数量越来越多,在资本市场的估值体系中越来越占据主导。这些交易型资本最青睐的是充满想象力、估值空间巨大的成长型股票,对那些估值较低,价值投资比较青睐的股票却不感兴趣。“便宜无好货,好货不便宜”,实际上也是价值投资的估值悖论——如果市场是有效的,那么那些在价值投资看来被低估的股票,反而是没有投资价值的。

第四,数字化、信息化时代,投资者赖以决策的信息源和数据库越来越多元,越来越实时化,相比来说主要依赖财务会计报表信息的价值投资显得滞后和老化。半个世纪前(价值投资最为辉煌的年代),信息体系不够发达,尤其是面向个人的信息渠道非常匮乏,财务会计报表体系成为主要的信息渠道,且被垄断在少数机构手中。今天信息大爆炸,数字化浪潮席卷一切,个人数据和信息终端完全普及,信息和数据的垄断格局被打破,投资者对资产标的进行估值的信息来源越来越多,可以更好的支持趋势投资。而价值投资依然坚守财务数据和充满了虚假信号的报表信息。而财务报表的形成周期又太长,短则以季度为单位,长则以年为单位。在变化多端的今天,信息更迭频率如此慢的信息体系肯定无法对投资做出及时的、前瞻性的决策支持。

事实上,我们并不否定价值投资的基本原则,即坚持投资有价值的资产。但是问题是,什么是真正有价值的资产,如何定义“价值”一词。我们坚持的理念很简单,那就是“符合时代发展趋势的,才是真正有价值的”。

而且我们诧异的看到,最近几年那些对外宣称价值投资和长期主义的投资者,最终依然赚的是趋势和周期的钱。我们只能敬畏时间,时间的长河可以刷新、埋葬一切。可以和我们做朋友的是周期,只有周期才能赋予我们真正发现价值、创造价值的机会。

二、价值投资衰落的深层根源:财务会计信息的老化和失真

在股票市场的投资思想谱系里,技术投资要早于价值投资。1905年,在道氏理论的股市的交易技术分析方法出现了十几年后,诞生了从另一角度研判股价高低及投资的重要的分析方法和投资方法——基本面分析方法与价值投资方法。这种分析方法在实践中不断发展,近百年来一直被重视和使用,成为经典的主流的价值投资派别。

创立价值投资方法的始祖是股神巴菲特的老师格雷厄姆,他在20世纪30年代写了一本名著《证券分析》,在书中他创立了基本分析方法的理论体系,阐述了价值投资的主要内容。在格雷厄姆看来,股票价格是上市公司内在投资价值的外在表现,买股票就是买上市公司,因此对上市公司投资价值的分析是选择股票的主要 方法。格雷厄姆还认为,对上市公司投资价值的分析主要就是对上市公司财务情况的分析,主要分析上市公司的资产负债表和损益表。投资者要根据上市公司的资产情况和业绩对其股票的内在价值进行估值,从而判断其股价的高低。

股神巴菲特是格雷厄姆理论的忠实实践者。据他的回忆录和传记介绍,在他的办公室里没有股票交易的行情显示,只有一堆堆的上市公司的财务报表和分析报告;他也从来不做短线的股票交易,而是从众多的上市公司中找出最有投资价值的公司,对其进行相对长期的投资。

从价值投资的发展演变历史来看,主要有两个鲜明的特征:第一,价值投资依赖的基础是财务会计信息,主要是资产负债表和损益表(利润表);第二,价值投资诞生的时代背景是第二次、第三次工业革命时期,这两次工业革命产生的优质企业都是以可会计计量的有形资产为主。

这样,价值投资衰落的原因也就昭然若揭:

第一,财务会计信息已经越来越失去衡量企业价值的准确性,主要的原因如同巴鲁克·列夫在《会计的没落与复兴》中所说的,会计的基本框架和准则,一百多年都没有发生重大的调整。而这一百年以来,已经发生了三次工业革命,金融资本主义已经广泛兴起,但会计依然坚守着一百年前的基本理念和框架,没有随着时代的变化做出相应的调整。

第二,现代的会计准则和框架,实际上仍然还是工业时代的产物,主要是对重工业企业中的有形资产进行计量,根本无法反映当前第四次工业革命浪潮中,以创新、创意、人才、文化等为核心资源的企业价值信息,也就无法真正捕捉到数字化时代的领袖企业。

第三,会计信息本身的质量越来越差,越来越失真。暂且不说那些明目张胆的做假账和欺诈行为,在符合会计准则要求之内的“会计粉饰”,一般的投资者都很难甄别和观察到。在信息源越来越多元化的今天,会计信息已经很难再作为估值的基本依据。这样也意味着传统的价值投资体系逐渐被抛弃。

三、数字化、货币化和泡沫化时代价值投资的困境

现代金融活动正在受到三股时代浪潮的影响,分别为基于第四次信息技术革命的数字化浪潮,它改变的是金融投资活动的技术环境;基于全球第四波债务大爆发背景下的货币化浪潮,最近十几年两次大危机——次贷危机和大疫情危机——之后的全球超级货币大宽松;基于长期低利率、零利率和负利率下的金融资产泡沫化,以美国股市、中国房地产、日本和欧洲的国债为典型表现。当然,泡沫的定义当前尚不确定,有很多人并不认同当前的泡沫化倾向,认为泡沫只有破灭后才能认定。我们在这里采用的是价值投资的标准,认为泡沫是对长期平均价格(用来度量价值)的大幅偏离。

然而这三股浪潮正在让盛行了半个多世纪的价值投资体系饱受困顿。首先,数字化加大了金融市场的波动,信息来源多元化、基于数字科技的量化投资、被动管理盛行,各种网络社交平台、数字社区、自媒体等打破主流媒体对金融信息传播渠道的垄断,让传统的基于静态财务会计信息的价值投资无所适从。尤其是,数字技术的日新月异加上数字智能终端的普及,基于行为金融、心理经济学的叙事广为流行,市场对投资标的的定价主要不再看“枯燥”的,“老旧”的会计信息,而是看市场上广为流传的故事,看“网红”股票和企业家大V的流量。当然,用传统的观念来看,这些资产标的“网红化”,企业家“大V”化,固然存在着泡沫的成分,但是在数字化浪潮的席卷下,人们更倾向于认为叙事形成的共识,具有更强的估值支撑。那些从财务信息上看上去“便宜”的公司,实际上已经失去了市场的信任和青睐。

货币化浪潮是造成价值投资陷入困境的第二大因素,过多的货币在追逐少量的核心资产过程中,将估值普遍推到了远超价值投资者理解的地步。价值投资者只能被迫抬升估值标准,并在市场上捡一些容易“入坑”的看似便宜实际很贵的老旧资产(比如巴菲特承认因为PE低投资航空股是个失误)。最近十多年,货币化浪潮一浪高过一浪,从次贷危机之后的美国三次QE,到欧债危机欧元区也随之步后尘,再到大疫情后全球“无限量”货币宽松,看上去过去有底限的货币规则、财政纪律都已经不复存在。这导致的后果就是,全球流动性过剩,核心资产荒,利率长期被压制在一个非常低,接近于零甚至为负数的水平上,这明显放大或者扭曲甚至是摧毁了价值投资体系。我在过去一篇文章《赵建:金融市场已经“恶性通胀”,印钞者摧毁了价值投资体系》一文中重点提到了这个问题。长期的低利率,过度的流动性泛滥,使得价值投资失去了基本的定价之锚,整个估值必须大幅抬升。因为作为折现率的无风险利率在分母端不断降低。而且负利率的出现,需要我们重新对现金流折现模型进行修改,这很明显超出了传统金融学模型的框架。从这个意义上,与其说是金融资产估值大幅提升,不如说是货币的价值不断塌缩。

泡沫是价值投资者们所痛恨的对象,但是今天的世界已经泡沫遍地,如果按照价值投资的标准,现在最好的策略就是现金为王,等待泡沫破灭捡便宜的“价值回归”的资产。然而现实的情形却绝非如此。首先从理论上,泡沫的定义本身就存在较大的争议,甚至有不少人认为根本不存在泡沫。按照价值投资的标准,泡沫是价格对实际价值的偏离。但是什么是“实际价值”呢?这就又回到了老问题,或者到了形而上学的哲学层面。然而现实却是,泡沫处处存在,且长期存在。就价值投资者来看,当前的金融资产都非常贵,性价比不高,不符合价值投资的标准。但现实的情况却是,现代经济本身就是一个用货币计量的泡沫经济,与其说核心资产越来越贵,不如说信用纸币越来越便宜。如果换个坐标系,用实物资产或者优质上市公司的股票作为价值标准去衡量现在的核心资产,其实并不是那么贵(比如用FAANG指数构成的货币衡量体系)。泡沫化与货币化紧密联系在一起,因为所有大类资产的价值尺度都是传统的法币,主要是美元。但现在的美元几乎无限量扩张,所谓的泡沫不过是美元的泡沫,所有法定货币的泡沫。

数字化、货币化和泡沫化三个浪潮叠加在一起,催生了一个新的另类资产或者未来的新型货币——加密数字币。比特币等加密币的“超级泡沫”,是这三个浪潮叠加在一起的终极表现。然而在价值投资者看来,加密数字币却是这个时代“最大的骗局”。这个判断,却恰好宣告了价值投资衰落的必然——一种思想和信念体系的陨落,恰恰就是从故步自封、对新生事物充满敌意开始(而不是试图去理解它为何存在)。

四、趋势投资:待时乘势,不负韶华

在投资界流行一句话,叫做“做时间的朋友”,或者说长期主义。听起来很有道理,很理想主义,但现实却充满了讽刺意味:大多数时候,是因为套牢而被迫与时间做朋友。当然也是投资管理人安慰客户常用的一句话。管理人当然希望客户永远都做“时间的朋友”,这样既可以减轻赎回压力,又可以收更多的管理费。

一个真正优秀的投资人一定是将自己置身于时代发展的大趋势里,在每个中长周期的变化阶段捕捉代表时代主题的优质资产。并根据变化趋势做好资产、资金和资本的管理,平衡好收益性、流动性和安全性之间的关系,以更好的满足不同风险偏好和流动性偏好的客户需求。从这个意义上来说,做时间的朋友,不如说是做周期的朋友。在神秘的时间面前,对投资有意义的只有周期,否则再多的时间也不过是重复的轮回。如同我们调侃A股,十年了,不过是从一个3000点回到另一个3000点。

事实上,可能并不存在绝对的价值投资,因为资本市场的本质是对未来的估值,而对未来的判断必须置于内在的发展趋势中。因此价值投资的成功,所获取的巨大收益,从本质上来说也是趋势给予的超额收益。我们回头看格林厄姆,看巴菲特投资最成功,收益率最高的那个年代,恰恰就是第二次、第三次工业化浪潮兴起的时代。所以他们的超额收益率,其实也是时代大趋势馈赠的红利。

那个年代价值投资非常成功,还有一个关键之处是,重工业时代会计信息能较好的反映企业的价值,因为代表工业时代的龙头企业的核心资产都是有形的物质资产。会计在衡量有形资产方面是非常有效的。同时,那个年代“以历史数据判断未来趋势”的方法也是相对有效的,因为那个时代不像今天的数字化、货币化,百年未有之大变局时代,历史经验大多数时间不仅无法作为定义未来的基础,还可能成为一种牵绊。

其实,价值投资与趋势投资,左侧交易和右侧交易,本质上并不是完全对立的。价值投资的理念里有趋势投资的元素,就是认为价格偏离价值的资产,存在强大的回归价值的趋势。趋势投资也认可价值投资的基本理念,即投资真正有价值的企业。但从决策方法的本质来看,价值投资可以看作是趋势投资的一个特例:基于财务会计信息去判断未来的趋势。很显然,在当前这个持续变化、新生事物不断涌现的年代,仅仅依靠信息源之一的财务报表信息来判断一家企业的未来发展趋势,显然是非常不够的。

孟子曰:虽有智慧,不如乘势;虽有镃基,不如待时。其实大部分成功的价值投资者,并非是因为仅靠自己的努力,用价值投资的财务分析方法找到了好的标的,绝大多数时间不过是时代的馈赠——恰好顺应了周期趋势,才获取了超额收益率。从这个意义上来说,趋势投资更懂得敬畏市场、敬畏时间、敬畏价值。价值投资是因为恰好符合了宏观经济和企业的发展趋势,才取得了巨大的成功。

每个时代都有自己的大主题、大趋势。这个时代是充满光荣和梦想的时代,是在变化动荡之中孕育着无穷机遇的时代,也是一个旧的事物很快被淘汰、新的事物快速涌现的时代。时间易老,韶华易逝,做时间的朋友、在复杂多变的市场里“躺平”当然容易,但对于一个优秀的、有梦想的投资者,还是需要利用自己的专业知识和综合认知,置身于全球和中国经济的大周期内,去寻找可以为客户创造价值的大趋势。只有这样,才能做到不辜负时间,不辜负韶华。

京公网安备 11010502034662号

京公网安备 11010502034662号