美国次贷危机以后,中国正在经历第四波信用违约潮冲击。

前三次违约潮开始的时间(三年一次,因为短期债务平均久期大约为三年)分别是2012(以钢贸为代表的中小民企),2015(产能过剩的大型民企),2018(过度股权质押的上市公司民企,经营不规范的金融企业)......这三波主要以民营企业为主,国企和城投的信仰一直没有动摇。

图1 本轮违约潮国企违约明显飙升

这一次有点不一样,国企和城投开始大面积违约。而且,是刚刚开始。

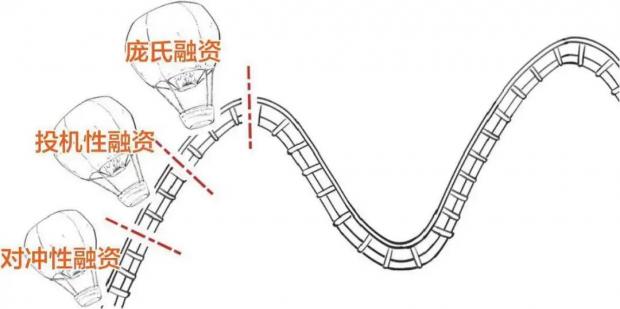

其实不管是民企和国企,债务周期的基本原理都是一样的:借债的时候一片繁华,还钱的时候一地鸡毛。用熊彼特的思想演绎出去就是:

如果信贷不掌握在真正的企业家手里,注定是一场悲剧。

目录

一、从何而来:债务周期形成的基本原理

二、有何不同:中国式“金融加速器的加速器”

三、如何收场:还有多少货币空间可以置换明斯基时间

一、从何而来:债务周期形成的基本原理

中国庞大的债务怪兽是怎么形成的?且不要问中国,全球都进入一轮债务大爆炸阶段。疫情过后,全球债务再创历史新高,已经超过270万亿美元。

现代社会债务无处不在,现代经济是信用经济。对个人来说,人生不仅是一场康波,还是一场债务周期,至少是一场“房贷按揭周期”,等还完房贷了,也就差不多走到了暮年。在人的一生中,债务如影相随。企业和政府也是一样。

新一轮债务周期的形成,从底层看是人性(消费主义、人性不耐)的驱使,从直观看是美国次贷危机后,各国央行在美联储的带领下,维护金融稳定和拯救经济周期的结果。

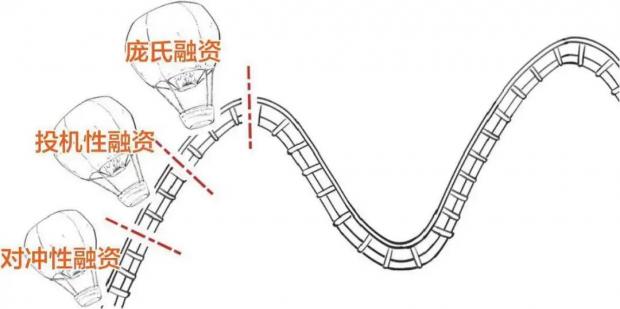

用债务周期来拯救经济周期,用债务来刺激本已低迷的需求——美国刺激消费,中国刺激投资,最终债务周期自己却走向了不归路——看上去永无止境的庞氏骗局,新债还旧债。

这一波债务大爆炸始自2008年美国次贷危机。危机发生后全球陷入需求塌方的境地,经济断崖式下跌,除了用量化宽松托住金融市场,用债务透支未来换取需求之外别无他法。美国史无前例的降息,并开启了连续三轮的量化宽松。FED资产负债表飙涨。

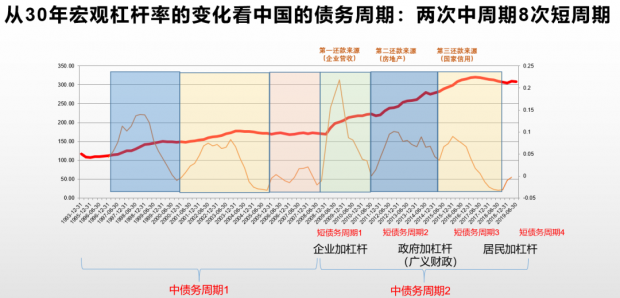

与此同时,中国从四万亿开始,进入了轰轰烈烈的加杠杆周期。要知道在次贷危机之前,中国的杠杆率还不到160%,到了2015年已经攀升到了250%。大疫情后,杠杆率一度攀升到264%。

此时大家才明白,杠杆率是不可逆的,债务一旦发生爆炸,将会进入一个持续动态膨胀过程。而这个过程是不对称的,即收缩期带来的危机冲击,将远大于扩张期对经济的正向刺激效应。

从此全球患上了债务鸦片的毒瘾。美联储曾多次想缩表加息,但仅仅缩了几百亿,加了几十个bp,2018年就引发了一场中型股灾。更不用说对新兴国家的汇率冲击。仅仅2014年的加息预期,就让俄罗斯,巴西等诸多新兴国家汇率腰斩。

货币政策回归正常化谈何容易!

中国次贷危机后的债务周期也是一波三折。四万亿后不到两年,这一轮被猛加杠杆的中小民企开始陷入违约潮。然后,地方政府开始进入加杠杆时间,房地产杠杆也随之突飞猛进。而在债务的供给侧,银行、信托等金融机构为了规避监管,创造了一个又一个的同业业务、表外业务。影子银行迅速膨胀,金融加杠杆也进入了一个加速期。

2015年是大波动的一年,股市杠杆牛,继而股灾、汇灾。2016年严监管后又发生债灾,2018年股权质押爆雷几乎引发股市崩溃。前所没有的经济大波动,成为债务周期无序扩张所付出的巨大代价。

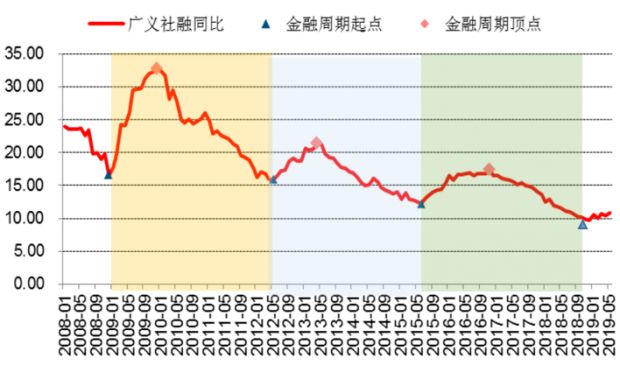

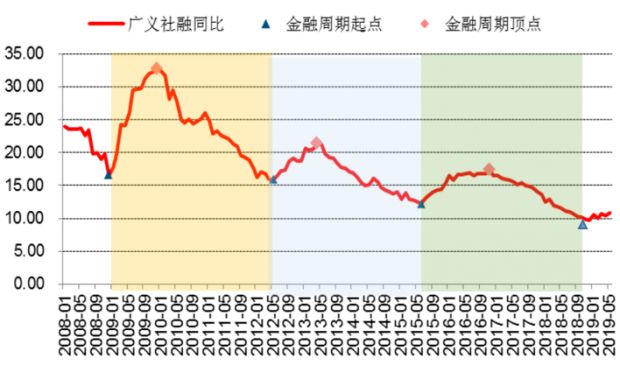

图2 2009、2012、2015、2018每三年的金融周期意味着违约潮的开始

根据达里奥的债务周期理论,当前是全球新一轮债务周期“衰退长波”中的“衰退短波”,是长短衰退期的叠加。更为复杂的是,债务周期赶顶与经济周期探底叠加在一起,即债务周期的J形与经济周期的L形叠加在一起,形成了巨大的宏观错配,对国家金融系统安全形成了极大的威胁。

防风险攻坚战,从去杠杆,到严监管,再到金融机构的供给侧改革,目的都是整固金融体系,理顺债务周期,让金融更好的服务实体经济。然而,当金融与财政纠缠不清的时候,当地方政府已经形成“债务潘镇”的时候,这个债务周期就不是市场和经济层面能解决的了。

二、有何不同:中国式“金融加速器的加速器”

达里奥的长债务周期是五十年左右,那是发达市场经济国家,没有政府主导的集中式信贷资源动员力量;以企业、企业家和私人产权为基础(钱是自己的,预算硬约束)的经济,债务周期不会那么“急促”。

中国的债务周期不一样,长度可能是发达国家的一半。盖因为:

1,中国是发展中国家,增长的速度太快,微观的商业机会太多,宏观的周期性力量太强,具有极强的借债冲动;市场四处洋溢着发财梦,五十年太久只争朝夕,有了赚钱机会赶紧加杠杆抓住。

2,地方政府主导的经济发展模式——地方经济锦标赛,运动式投资,四年一届领导班子,为了干出业绩一定会透支地方财源大举借债;而且具有强烈的拉长久期的冲动。国企是一样的道理......

3,缺乏破产体制与信托契约精神的“刚兑文化”,风险总是不能及时出清,即使更高一级政府承诺不再兜底,动态不一致性(不可置信的承诺,假如真的政府平台要破产,中央政府敢真的不救吗)也会提高下一级政府和机构的借债意愿。

西方学者在研究债务危机的微观基础时,强调金融从业人士的“胡作非为”,因为只有快速做大规模业绩,才能赚取足够的分红和奖金。至于风险,可以作为一种“公共成本”让全体纳税人承担。中国的金融业除了这一点(金融行业的薪酬长期超过其他行业一大截),还有特殊的“政治驱动+刚兑保护”的内在驱动力。

这些不同于发达经济体的“体制优势”,让中国的债务周期在时间长度上几乎缩减了一半,债务规模和扩张速度是其它国家的好几倍,波动的幅度也较大。政府和国企主导的杠杆扩张活动,是“金融加速器中的加速器”。

回想一下,本轮债务周期的起点大约是本世纪初。经历了1990s下半场的投资过热和1997年亚洲金融危机,企业债务早已是断壁残垣满目疮痍。国企严重产能过剩,除了下岗重组之外别无他法,而三角债形成的不良资产也都积累在银行的资产负债表上。一个说法是,“让国有银行来承担改革的成本”。

彼时银行的平均不良率已经到了30%,从技术上来说早就超过了破产的条件。对银行来说,别说信用创造和生产,能够活下去就是奇迹,信用大衰退严重制约了经济的发展。在这种情况下,中央政府进行了一场轰轰烈烈的债务重组和清算,才重新开启了新一轮的债务周期,也就同步开启了中国新一轮的“黄金发展时期”。

其实重组的思路也很简单:剥离。将坏死的器官组织割掉,剩下的重新注入资本,包括国家主权基金入股,引进国际战略投资者,优先安排IPO融资等等。资产负债表清洗干净,雄厚的资本充足率和可持续的融资模式,开始了新的一轮的较为健康强劲的债务周期。是为信用周期的上半场。

这是在国家资产负债表的“负债端”,同样在国家资产负债表的“资产端”,是真刀真枪的国有企业改革,加入WTO更深的融入全球产业链,“无为而治”的让市场起决定作用等等。可以看到,这一阶段的债务周期,是债务和实体经济相互促进,且实体经济(资产端)的增长速度超过债务增长速度的良性循环过程。数据上的表现就是杠杆率的平稳增长。

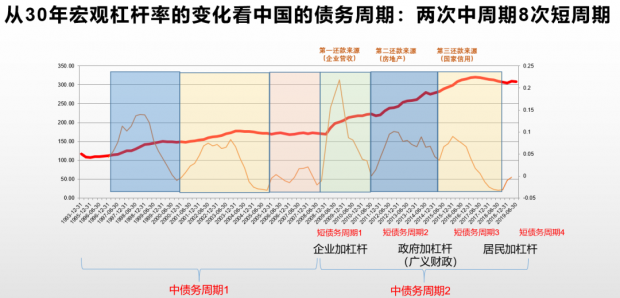

图3 最新一轮中长债务周期始于本世纪初

但次贷危机发生后,全球进入了“债务型经济”。中国依靠债务扩大投资,美国依靠债务稳住消费,但代价就是金融市场进入了不稳定、不确定性更大的“百慕大区域”。

中国特殊的体制环境在债务型经济下正在引发一系列次生风险。预算软约束,地方透支中央的“公共地悲剧”;货币集权、财政分权的“欧洲病”,货币易发、信用难起的“日本病”,实体空心、泡沫膨胀的“美国病”,违约成性、通胀螺旋的“拉美病”......债务型经济的大潮下,全球经济都是病态的。发展速度最快的中国,这些病似乎也都沾染了一点。

最让人惊诧的还是,恶意逃废债一度成为一种发财模式,这是金融伦理文化的巨大缺失。先是经营不规范的民企,现在有向国企和地方政府蔓延的态势。“其实是可以不还的”,这样的话出自主政一方的地方大员之口,可以说比一场实实在在的信用危机更可怕。

这反映的不是个例,而是一个群体的心声。意识决定行动,这个起心动念,足可以摧毁国家的信用基础。当作为最有公信力的公共政府部门都失去信用的时候,整个社会的信用生态还将如何存在?

三、如何收场:还有多少货币空间可以置换明斯基时间

信用无小事。一个人没有信用了,其社会关系也就破产了。企业和政府更甚。金融是现代经济的核心,信用则是现代金融的核心。

大国金融的强大之处并不在于规模,而是在于言出必行,绝对的纯粹的契约精神。因为这是全社会信用的基准。一旦失去了这个,再大的规模,无论是最大的广义货币发行量,还是最大的金融资产总量,都会顷刻间轰然倒塌。

现在是少数地方政府,某几个地方国企,在危险的边缘试探。而且,主要的债权人也都是国有单位——商业银行。都是统一领导下的机构,产权关系穿透到底属于同一个主体——国家。大不了继续“并表管理”,债转股,无限展期,债务存续维稳。

如果这样岂不是皆大欢喜?以前的几轮违约潮也是这么“重组”过来的,美其名曰“空间换时间”——用货币宽松的政策空间,换取一拖再拖的“明斯基时间”。

这一次的违约潮也会大概率采取与以前差不多的方式:

1,央行释放流动性稳住市场,保证整体稳定,不发生系统性风险;

2,对违约债券进行“局部手术”,试图精准拆除对市场影响巨大的单个问题机构;

3,沿着债务链和资金链进行隔离和保护,防止有毒资产向外扩散;

4,为了防止信心丧失或者发生普遍恐慌,但同时又要对投资者进行教育,继续实施部分兑付的政策;

5,开启新一轮货币宽松的周期,保证后疫情时期不发生严重的债务危机。

这本质上就是新一轮债务的货币化、资产损失的社会化和金融的财政化。这一轮风波大概率会在货币再宽松的环境里安然度过,甚至很可能会开启一个小型的债市牛市。虽然通胀的压力已经出现,但最近几个月的CPI数据拓宽了货币政策空间。

但代价是什么,没有受损的一方吗?这些都是“帕累托改进”吗?国企&平台-国有商业银行的左口袋-有口袋债权债务关系可以真的不用还吗?断然不是!得益的是那些在债务中得到好处的一小部分群体,受损的则是缺乏“强势代言人”的社会公众。贫富分化、腐败和投机横行、房价泡沫、物价飞涨、资源配置扭曲等等,这些不良现象都已经显现,而且在未来会更严重。

从理论上,一个直观的问题也摆在面前:如果广义货币的发行锚是发行主体的资产(类似于贷款创造存款),当这些资产成为不良资产发生债务违约的时候,这些最初借来的钱到底去了哪?(银行的债务偿本质上就是货币回收)。

这些本身没有生产性资产的债务(实际上大部分地方政府债务达不到银行的风控标准),所形成的货币会成为在经济体系里面“失锚”的幽灵:寻租、腐败、投机、泡沫、通胀、换做外汇外逃等等。说到底,这些货币并不在实体企业或企业家,价值创造的机构或劳动者手里......

这是对中国经济社会的中长期伤害,短期内还看不出征兆,但早晚会累积成大患,在未来以更大的危机形式爆发(可以参照拉美国家的债务违约、货币滥发和社会动荡的案例)。而政府相关研究机构和学者的责任,就是为这些短期内不会明显显现、但长期会造成巨大伤害的问题做出诊断和提醒。虽然一而再、再而三的展期、重组和搁置拖延(“其实可以不还”),可以将短期的问题暂时解决。

从这个意义上,在中国的债务问题上,学者和负责任的官员,应该坚守社会利益的长期价值导向,而非商业利益的短期实用导向。在社会普遍急功近利的“赚钱不赚钱”的商业权衡中,要多一些“应该不应该”的社会价值反思。有些政策底限是必须要守住的,因为那些伤害信用生态和自然环境生态的盈利模式,本质上就是对未来子孙后代的利益透支,这些早晚会让我们付出代价。

(数据来源:WIND、华泰证券、西泽研究院)

京公网安备 11010502034662号

京公网安备 11010502034662号