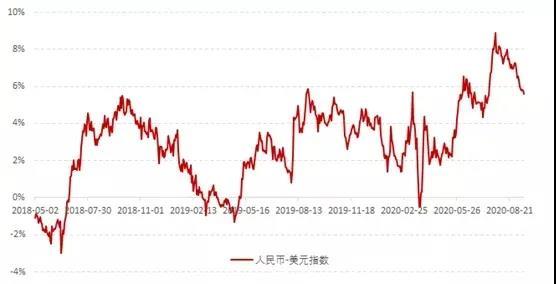

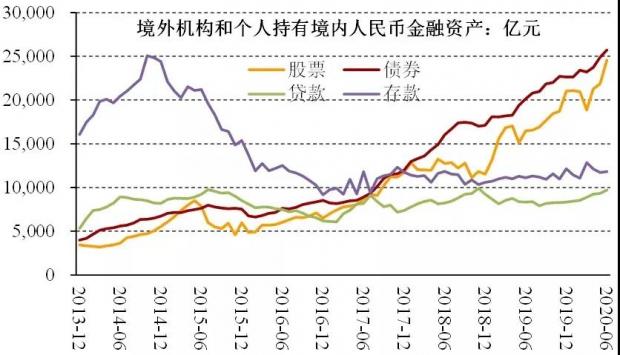

人民币正在以一种超出预期的势头升值。这一次升值,与其说是不同国家主权货币相对价值的异动,不如说是后疫情时期国际货币体系正在发生微妙的变化。而这源于我们一直身处其中的全球“百年未遇之大变局”。

直观的逻辑来看,这是后疫情时期,国际货币市场对以“防疫物资”为发行锚的人民币的一种肯定,今年上半年中国防疫物资出口增长40%左右。同时也是对疯狂滥发的美元的一种失望和担忧。很显然,各国疫情防控成果,也在为汇率定价增减分数。当然,美元的全球货币地位还无法动摇,但是人们似乎嗅到了危险的味道——如果全球化断裂,全球贸易除了基于人道主义的防疫物资之外,其它国际贸易大幅下降的情况下,作为国家间贸易支付中介的美元还有多大需求?

如果脱钩引发中国经济内循环,那么原本大量需要美元作为支付手段的进口、企业投资、移民投资和出国旅游购物等消费需求,为什么还要兑换美元?反而那些急需防疫物资的国家和地区,更需要人民币作为支付手段。这是防疫物资作为人民币发行锚的意义,虽然数量不是很大,但在货币定价的层面,却在边际和预期上引发变化。

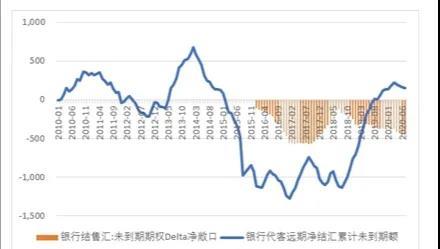

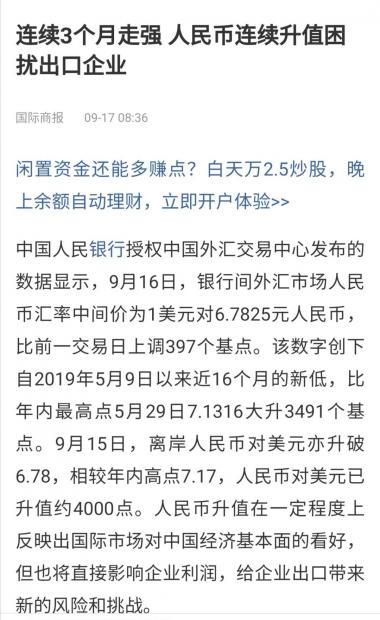

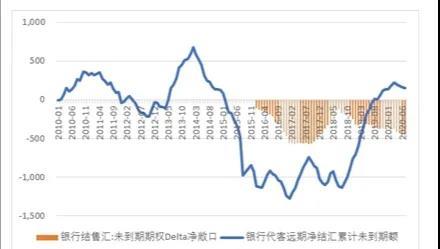

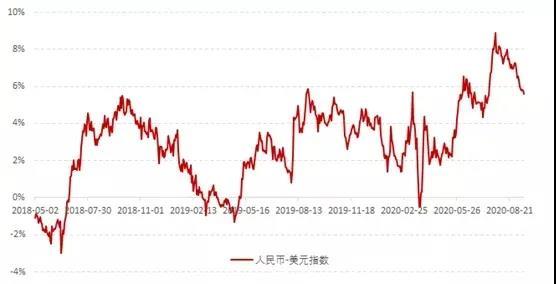

与此同时,趋势在不断强化。不少持有美元的外贸企业则加大紧急结汇力度,避免人民币汇率持续升值导致结汇损失进一步扩大。

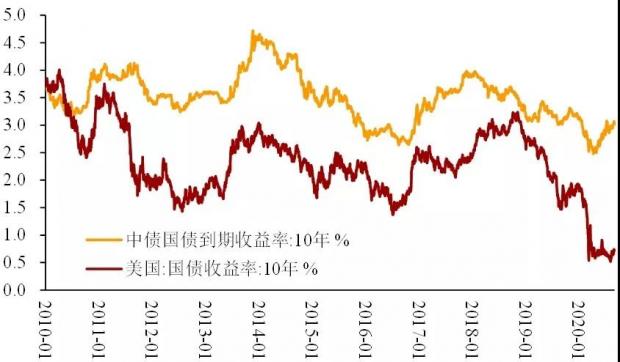

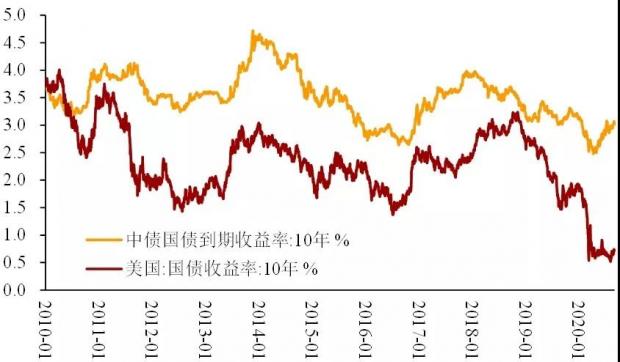

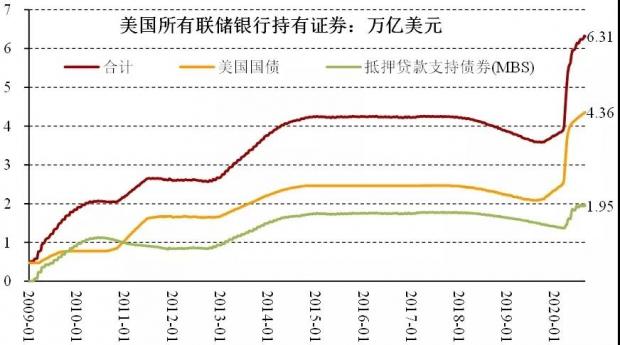

至于金融市场和资本项下,现在对外比拼的可能就是货币发行纪律,或者是央行承诺的可置信程度。央行行长们早就发现,货币政策的关键是市场和投资者预期。覆水难收,泼出去的水如何收回来?宽松空间一旦用完,就很难再重新创造,除非经济真实强劲的复苏能吸收了过剩的流动性。而在当下时刻,能够坚守政策定力,为货币政策留下足够空间的可能就是中国央行了。数据表明,中美利差最近一段时间一直居高不下。

这样,现实中,经常账户上防疫物资为主导的良好出口表现,叠加资本账户上不断走高并持续维持的中美利差,共同构成了人民币升值的“戴维斯双击”。理论上,则是购买力平价+利率平价模型的双重胜利。最近一段时间,美元指数与人民币汇率同时表现出强劲态势,这说明了人民币的升值,并不完全是因为美元弱势,而是她拥有了独立定价的能力。虽然这种态势可能并不会持续多久。

如果将汇率和利率管制也看做是一种国家金融能力,那么在这方面中国央行拥有的工具更多。这意味着人民币汇率有足够的“安全边际”。当然,汇率风险并不仅仅意味着贬值,快速的升值也是一种风险。最近一个月中,中国的外贸企业在快速升值的压力下雪上加霜、不堪重负。

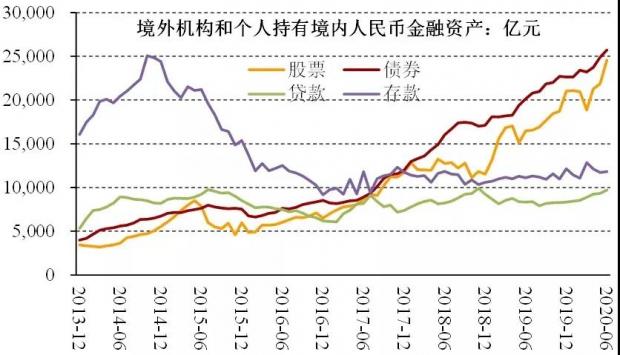

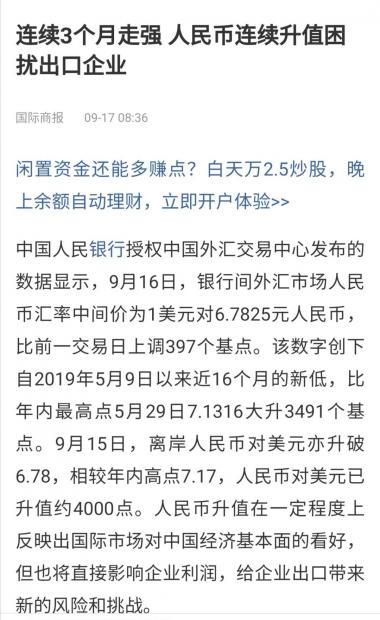

而在国际交易性金融资产市场,今年以来北上资金涌入已经超过千亿。大量涌入的热钱当然主要不是为了推动中国的“高质量发展”,而是为了博取短期的投机利润。这由此引发的人民币升值需要引起警惕。但是在国家间核心资产的配置竞争力比拼上,究竟是美国股市贵还是中国股市贵,这些可能无法用传统的估值模型来评判。但从价值投资的角度来说,一场轰轰烈烈的全球性科技股泡沫正越吹越大。没有办法,疫情防控期间,实体经济被处于锁定状态,流动性除了可以线上交易的二级市场外似乎也无处可去。或者说,无处可逃。

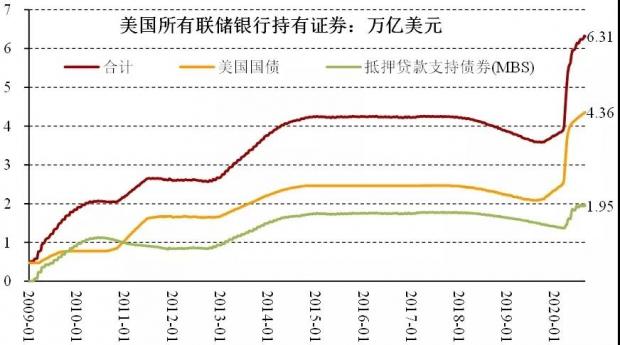

更深层次的,则是投资者和各国央行对当前全球货币治理体系的担忧——美元主导的货币体系未来在哪里。美国疫情防控不力给美国经济和社会带来的多重创伤,美联储货币政策和财政赤字的过度滥用,即将到来的总统大选可能引发的重大不确定性,以及美国国家主义、孤立主义和去全球化带来的全球公共品供给不足和治理真空,这一切都给美元体系的未来罩上一层浓厚的阴影:

旧的货币世界破败不堪、危如累卵,但新的货币世界却远远没有到来。美元、欧元和日元,这三大货币集团主宰的世界,人民币还有很远的距离。

因为从绝对意义上,决定货币价值的是货币需求,我们常说的背后的“货币之锚”。美元为何可以成为世界货币,各国主权货币之定价基准?无外乎其背后代表的真实权力和财富,进而强化为一种类似语言一样的公共产品和信念网络。二战后世界权力格局的交接,以美国为主导的全球政治、经济与金融体系的建立,马歇尔计划的资本输出,以及后来的黄金美元、石油美元、粮食美元、金融美元和科技美元,都是美元地位无法撼动的基础。储备在国库里的美元,成为非美国家央行资产负债表里面的属于真金白银的“刚需”。

美元的权力之强大,即使在它脱离黄金储备体系,完全成为没有硬约束锚定的世界信用货币之后仍然不改。然而,自布雷顿森林体系崩溃之后,全球金融市场就进入了动荡的多事之秋。据经济学者们的统计,黄金美元体系崩溃后的三十年,全球各国发生大大小小的金融危机120余次。而之前到战后加起来都不到十次。其中的原因有很多,比如这段时间席卷全球的金融自由化。但是,作为世界货币的美元,缺乏锚约束的货币发行制度,大多数时间内有滥发嫌疑的宽松政策,恐怕都难逃干系。

虽然可能是无心,但客观上来说,“无锚”美元似乎的确在一直输出“危机”。从拉丁美洲、墨西哥债务危机,到俄罗斯、东南亚金融危机,都与美国货币政策的转向有很大的关系——美联储货币一收紧,代价是全球的金融动荡。这里面也有符合逻辑的理论解释,为了延续理论的一致性,我称其为美元的“新特里芬难题”:

全球金融自由化带来的快速增长的金融市场交易和国际资本流动,与美元受制于国内货币政策的矛盾。

简单的说,就是美元作为世界货币的全球货币属性,与美元作为美国单一国家的货币政策工具属性之间,存在着不可调和的矛盾。美元是世界的,但美联储是美国的——尤其是在美国右翼大回潮,特朗普美国至上的国家主义盛行之后,美元的这种矛盾更加明显。

除此之外,美元面临的第二个困境是,一方面在国内货币大放水,另一方面则在大肆执行重商主义去全球化。那么这些水漫金山的美元将流向何处?因去全球化导致的美元需求缺口靠什么弥补?

更深的层面,如果说美元霸权是全球化的结果,那么去全球化则是美元“自掘坟墓”。

疫情的发生进一步加剧了美元的这种困境。实际上,任何主权货币作为世界货币都将面临这样的困境。而sdr、Libra、比特币等超主权货币,则离现实还很远。于是当美元体系出现危机,并没有强有力的货币可以替代——欧元和日元自身也是问题多多,大型货币集团面临的困境是一样的,只是程度不同。

因而,与国际政治经济治理体系面临大断层一样,当美元体系陷入进退两难的境地,全球货币体系也将面临着重构前的混乱。当然由于美元体系的根深蒂固,短期内撼动其根基似乎还不太可能——并不是因为美元太强大,而是其它货币自己也不比美元更好多少。

汇率世界是一个相对论世界,在动荡不安的大变局中,我们应该摒弃传统的绝对定价观念。或许人民币面临的问题很多,但美元面临的问题可能更多。在与危机赛跑的过程中,哪个赛道可以跑的更快?还是最终各国都拥挤的进入了同一个赛道——债务大爆炸与货币大宽松。这个赛道的终点在哪里,或许无人知晓。但世界货币体系的大变局正在发生,只是对于这些变化,大多数人还停留在传统的认知框架里。

(注:文中图片来自wind、中银证券、肖立晟宏观、招商证券)

京公网安备 11010502034662号

京公网安备 11010502034662号