这一周,美国的股市接连崩溃式大跌,历史罕见。五天多时间,几乎抹去了一年的涨幅。我不知道该如何定义金融危机,但如果这都不算危机的话,2008年的次贷也不算。

——就连传统避险资产黄金都跟着大跌,说明投资者已经开始对任何资产都不抱希望,只想持有流动性(现金和国债)。

这样的极端现象,恐怕还要回溯到十多年前的次贷危机。极端的危机下,别说黄金,就连做空都可能不靠谱——极端情况下交易对手风险也会大幅上升。

众所周知,美国2009年次贷危机后,开启了历史上前所未有的近11年大牛市,气贯长虹,势如破竹,一次次打脸看空的大佬和机构(罗杰斯、达里奥)。究其原因,无外乎有这么几点:

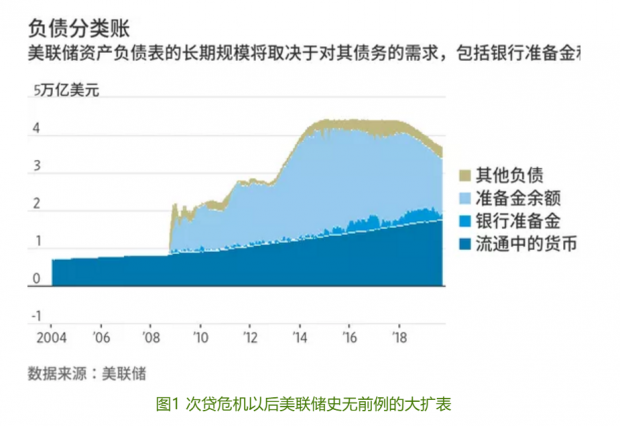

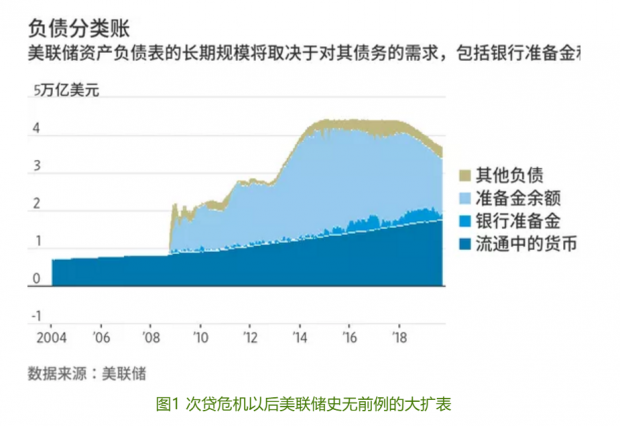

1,美联储的超级货币宽松。十年,Fed创造了历史最低的利率中枢,资产负债表扩大了近5倍,共向市场投放了超过4万亿美元左右的基础货币,为美股第一长牛提供了前所未有的宏观流动性。

2,美联储免费赠送给市场的看跌期权。与以前央行坚定的“通胀目标制”相比,资产价格尤其是构成美国居民财富压舱石的股票价格,在通胀无虞的情况下成为货币政策的重要中介目标(股市的财富效应,有学者测算美国股市通过消费对GDP的贡献率约两成)。这样,美联储就成为美国股市最大的多头,相当于向市场免费赠送看跌期权。想一想,整个金融市场,谁敢跟美联储这个宇宙第一庄家做对手盘?都跟着吃肉喝汤当然是最好的策略。

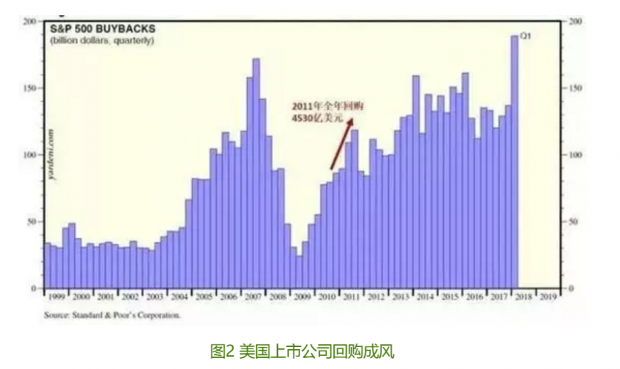

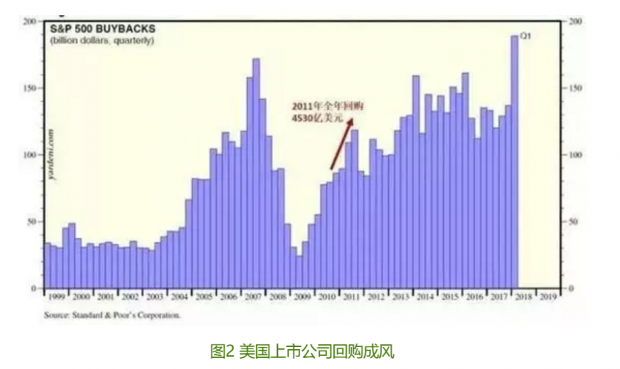

3,微观层面,美国上市公司回购成风,流通盘缩水提高股价(似乎与A股相反)。在美联储货币大宽松下,债务性资金相比权益性资金更便宜,所以上市公司通过提高杠杆率储备大量现金来回购,回购后股票大涨杠杆率又会减低,资产负债表通过股市公允价值改善后继续加杠杆回购,一个正反馈过程。为什么这么做,因为回购对普遍施行股权激励的公司高管(资本主义)来说,既可以提高薪酬、回报股东、改善资产负债表,又能给自己避税。一举多得,何乐而不为?

4,特朗普行情,实体经济(就业率)前所未有的强劲复苏。特朗普上台后采取了减税、基建、招商引资(制造业回流)、放松金融监管等种种措施,创造了前所未有的经济复苏,对冲了美联储“蜻蜓点水”式的加息缩表(其实也没缩多少,只是停止扩表了)。

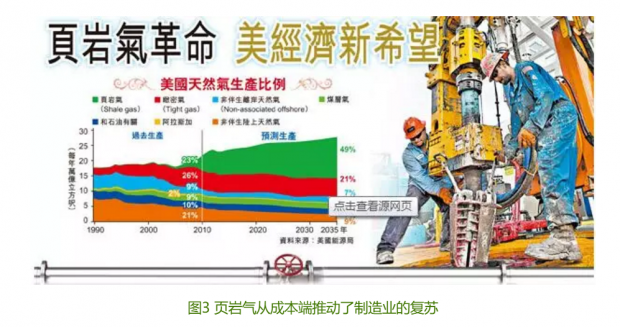

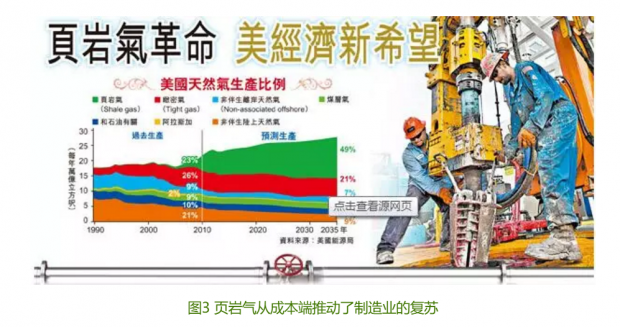

5,页岩气革命等能源技术突破,在很大程度上降低了制造业的成本,提高了就业率,并平抑了通胀率,为货币宽松推动股市上涨继续保持政策预期空间。

然而,这次牛市最大的不一样的地方,体现在:

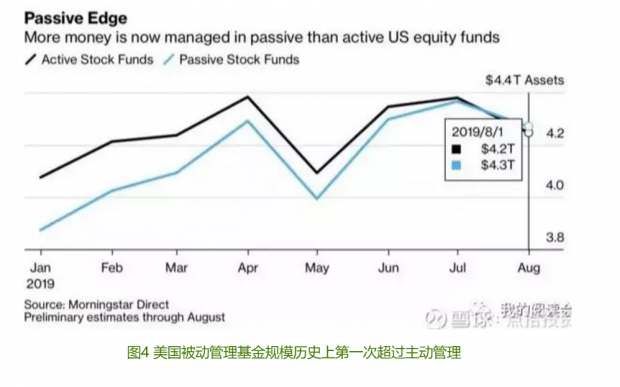

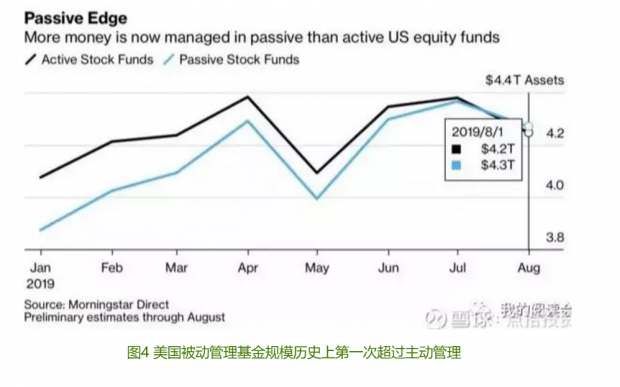

6,前所未有的被动管理(passive investing),形成了一致性的助推上涨策略。所谓被动管理,是相对于主动的资产配置管理而言,简单的说就是投资指数,主要的形式是指数ETF,相当于无脑买入大盘,并且可以更好的嵌入程序自动化和AI,躺着赚钱,去能力化,节约人工成本。事实证明,过去几年,美国的被动管理业绩是的确明显好于主动管理的,其中原因,既显而易见,又复杂深奥:

——在一个单边上涨的牛市里,越简单粗暴,越赚钱。

主动管理往往想的太多,时常把风控(动态组合)放在心上,如履薄冰,反而错失了机会。(想起了黄渤的一句台词:“直接上不就行了,费那些事干啥”)。

然而,伟大的辩证法哲学无处不在,创造牛市的是被动管理,毁灭的也可能是它,这就是这一次金融海啸不一样的地方:

首先,被动管理的交易标的是整个股市或某个板块的市场组合,相当于把美国股市或某板块当作一个公司,所以会直接影响大盘——即每个被动管理策略的资产组合波动,就是整个市场的波动。大家绑在一起来了,风险高度板结,容易共振断裂。

其次,被动管理的交易策略高度同质化,采用的要买指数大家一起按权重买,而且大部分是程序自动化交易,一旦有事件驱动,交易往往非常拥挤。这样就高度放大了宏观因子对金融市场的冲击。

第三,简单粗暴的行为往往是正反馈的,也就是自我强化的。这就决定了,上涨的时候会自我强化的不断上涨,下跌的时候也会持续下跌,而且考虑到“恐慌抛盘+流动性赎回+强制平仓或止损”,下跌往往是崩溃式的,大多数根本来不及下车。如同昨晚一个交易员跟我说的:

做美股几十年,从来没见过这么直线式的量价波动,感觉好像是个乌龙指。

图5 爆仓式下跌看上去程序自动平仓止损

时代变了,量化交易+被动管理的时代,可能比人工时代更加“非理性”。一旦出现拐点,指令也会同时发出“卖出”,踩踏开始出现:机器人的踩踏可能比人工更加严重,因为交易频率更高。所以电影《大空头》里的医生转空头基金经理的原型Michael Burry直言不讳的说:

——ETF就是下一次金融崩溃的CDO。

他认为,CDO的问题是扭曲了整个按揭市场的“价格”,被动投资的基金类似,不过扭曲的是股市与债市的指数。如果说CDO的本质是通过SPV分级将烂资产包装成好资产,导致投资人没必要也没动力去研究基础资产和经济基本面,那么ETF也是提供了相同的便利,投资人直接省去了对单个公司的财务和风险分析。这样导致的结果就是,所有的公司,即使是表现普通甚至业绩比较差的公司,都获得了ETF带来的流动性支撑,整个估值体系完全由资金面决定。当趋势反转的时候,资金面的集体杀跌会带来更加严重的崩溃。

另外,被动管理最容易形成并强化趋势,直到重大的冲击出现。在牛市冲天的趋势里,加上FED这个最大的多头和系统性看跌期权,一般的事件冲击比如中美贸易战都很难形成大拐点。但当前能改变趋势的冲击可能已经出现——新冠肺炎疫情的超预期蔓延。当然这一个事件因子还不够,至少还叠加了其它两个大的宏观因素:美联储大选(桑德斯概率大增,特朗普行情逆转)+全球经济衰退。另外,美股自身也比较难保:

牛市马上就持续11年了,什么时候是个头。

而且,美国做空照样赚钱,而且还来钱快。股市越涨,其实是越有利于空头。大名鼎鼎的网红投资大师瑞.达里奥等待这一天已经等了快五年了。一旦能把趋势的拐点打出来,原来多头的被动管理可能在机器人的指挥下集体转向空头,跟着桥水基金再薅一遍羊毛。

图6 桥水基金一直布局空头头寸

然而问题来了,如果股市是零和游戏,这一次崩溃要薅谁的羊毛呢?特朗普们能答应吗?答案可能是,没有跟上趋势变化的、对市场缺乏敬畏的,以及那个一直用凯恩斯主义饮鸩止渴,制造了这个史诗级牛市的最大的多头庄家自身——美联储。伯南克,行动的勇气,其实看上去更像希腊神话里的西西弗斯。危机和灾难里,人们更愿意将希望寄托于神话。然后美联储薅谁呢?通过美元铸币税薅全球各国。

所以这一次,仍然有一个巨大的宏观预期差在那:西西弗斯能否再一次抗住顽石,然后开始下一个看上去仍然没有止境的命运轮回?

看上去很难。

京公网安备 11010502034662号 | 广播电视节目制作经营许可证:京第01015号 | 出版物经营许可证:第直100013号

京公网安备 11010502034662号 | 广播电视节目制作经营许可证:京第01015号 | 出版物经营许可证:第直100013号